在近期的农产品期货市场中,油脂与粕类品种呈现出明显的“油强粕弱”格局,且这一趋势在月度价差上表现得尤为突出,作为自媒体作者,本文将深入剖析当前市场动态,解读“油强粕弱”现象背后的原因,并结合月差走弱的现象,为投资者提供具有前瞻性的策略建议。

市场动态解析

1、油强粕弱现象

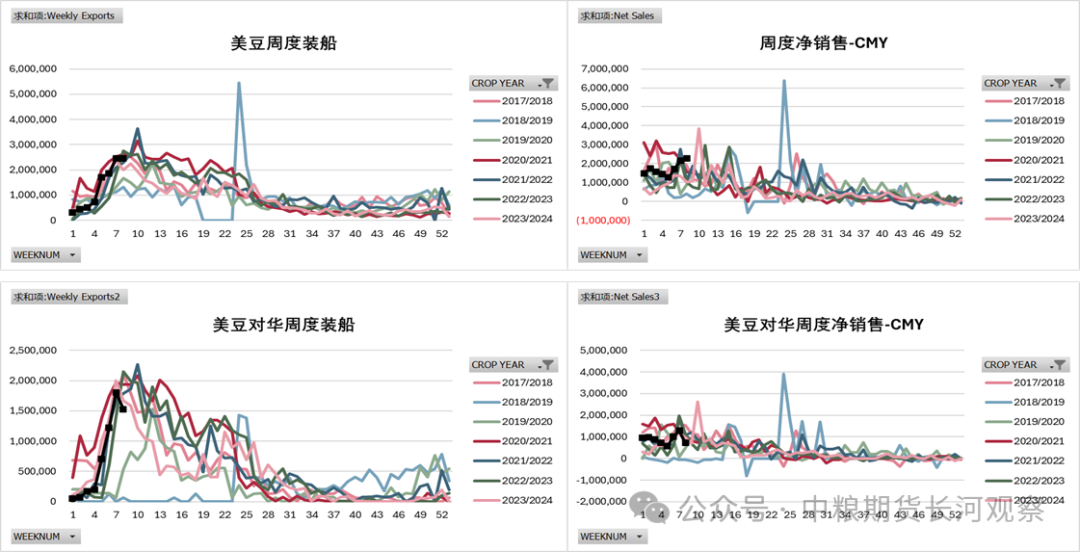

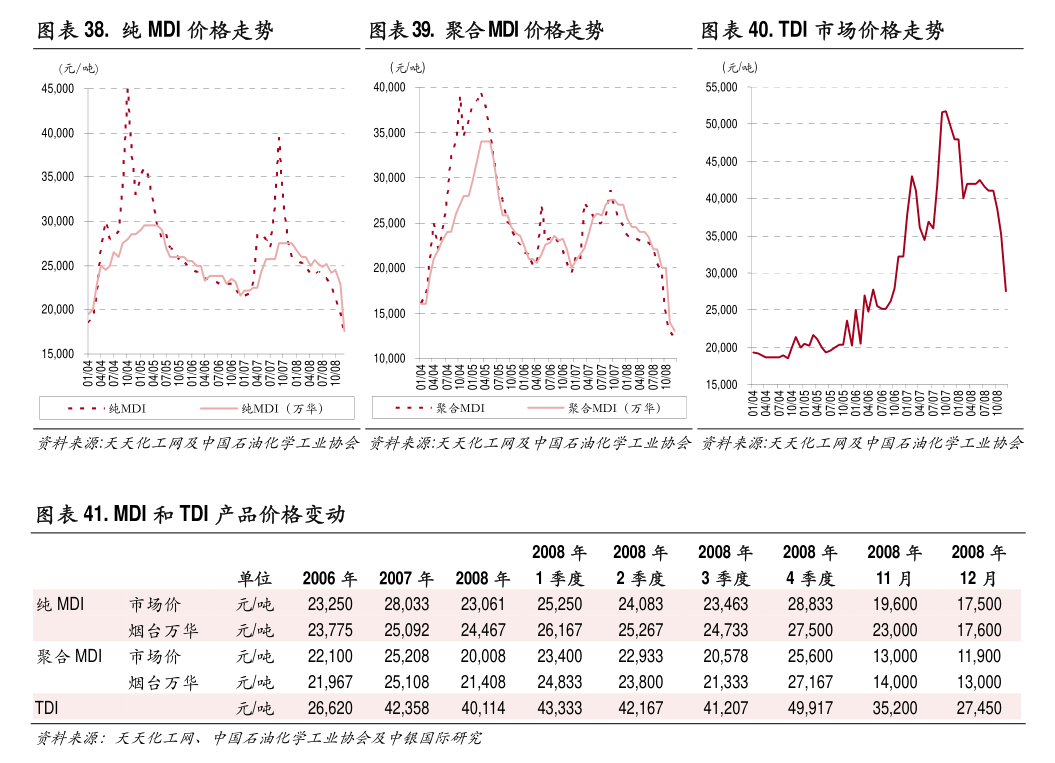

基本面因素:油脂板块(如豆油、棕榈油等)受全球油脂库存偏低、生物柴油需求增长、主产国天气扰动等因素支撑,价格表现强势,而粕类品种(如豆粕、菜粕等)则面临南美大豆丰产上市、国内生猪存栏恢复速度放缓、饲料需求减弱等压力,价格相对疲软。

资金面因素:资金流向也是影响两者强弱的重要因素,在市场风险偏好变化、政策导向调整等因素影响下,资金更倾向于流入具有避险属性或基本面改善预期的油脂板块,进一步推升其价格,加剧了“油强粕弱”的局面。

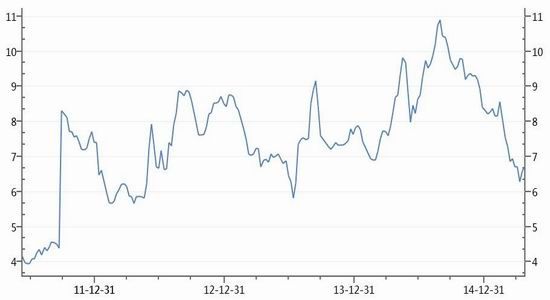

2、月差走弱现象

供需结构变化:月差走弱通常反映出市场对未来供需关系的悲观预期,以豆系为例,随着南美新季大豆即将集中上市,供应压力增大,而需求端由于养殖业复苏进程放缓,对粕类的需求增长有限,导致近月合约相对于远月合约价格走弱。

仓储物流成本:仓储费用、物流成本以及资金占用成本等因素也会影响月差,若这些成本上升,可能导致贸易商倾向于尽快销售现货,压低近月价格,使得月差收窄甚至转为负值。

投资策略探讨

面对“油强粕弱”延续及月差走弱的市场态势,投资者应如何调整策略以应对?以下是几点建议:

1、顺应趋势,灵活配置:在“油强粕弱”的大背景下,适当增加油脂板块的投资比重,减少粕类品种的持仓,关注油脂与粕类之间的套利机会,如通过买入油脂期货、卖出粕类期货进行跨品种套利操作。

2、关注基本面变化,把握拐点:密切关注国内外油脂油料市场的供需动态,包括主产国天气、种植面积、产量预估、库存水平、消费需求、政策调整等信息,一旦发现可能改变当前市场格局的关键因素,应及时调整投资策略,抓住价格拐点。

3、利用月差进行风险管理:对于月差走弱的品种,可以考虑通过买入近月合约、卖出远月合约的方式进行正向套利,或者通过卖出近月合约、买入远月合约的方式进行反向套利,以对冲价格波动风险,也可利用期权工具构建保护性策略,如购买看跌期权为现货头寸提供保险。

4、结合技术分析,精准入场出场:运用K线图、均线系统、MACD、RSI等技术指标,结合成交量、持仓量等数据,判断市场趋势和短期波动,寻找合适的入场和出场时机,特别是在月差走弱的情况下,技术分析有助于识别超卖信号,为逆势操作提供依据。

5、保持理性,控制风险:任何投资都存在风险,尤其是在农产品期货市场中,价格波动受多种复杂因素影响,难以精确预测,投资者应保持理性,避免盲目追涨杀跌,严格执行止损止盈纪律,合理控制仓位,确保资金安全。

面对“油强粕弱”延续及月差走弱的市场现象,投资者应以基本面分析为基础,结合技术分析工具,灵活调整投资策略,充分利用市场提供的套利机会和风险管理工具,同时注重风险控制,以实现稳健的投资回报,在未来的市场演变中,我们将持续关注并及时分享最新市场动态和投资策略,助力广大投资者把握市场脉搏,实现财富增值。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号

还没有评论,来说两句吧...